Yatırım Fonlarının (Likit Fon/Para Piyasası Fonu) Alış ve Satış İşlemlerinin Muhasebeleştirilmesi

İşletmeler bazı durumlarda en az riski alarak atıl fonlarını değerlendirmek isteyebilirler. Bu duruma yatırım fonu alımını örnek verebiliriz. Öncelikle Sermaye Piyasası Kurulu’nun internet sitesinde yer alan Menkul Kıymet Yatırım Fonları Tanıtım Rehberi’ndeki bazı başlıklara göz atmakta fayda var.

Portföy Nedir?

Portföy geniş anlamıyla bir kişinin ya da kuruluşun sahip olduğu varlıkların tümünü ifade eder.

Yatırım Fonu Nedir?

Yatırım fonları halktan topladıkları paralar karşılığı, ortaklık payı, tahvil gibi sermaye piyasası araçlarından ve kıymetli madenlerden oluşan portföyleri yönetirler. Her bir yatırımcı fonun sahip olduğu portföyün bir kısmını temsil eden katılma payını alarak fon portföyüne ortak olurlar.

Fon Nasıl Gelir Getirir?

Üç yoldan fon yatırımından para kazanılabilir.

1-İlk olarak fon sahip olduğu menkul kıymetlerden kâr payı ve/veya faiz geliri elde eder. Fon elde ettiği bütün gelirini fon portföy değerine yansıtır.

2-Fonun sahip olduğu menkul kıymetlerin fiyatı artabilir. Eğer fon fiyatı yükselen bu menkul kıymeti satarsa sermaye kazancı elde eder. Fon elde ettiği bu sermaye kazancını veya zararını fon portföy değerine yansıtır.

3-Eğer yatırım fonu fiyatı yükselen menkul kıymeti satmıyor elinde tutuyorsa katılma paylarının fiyatı artar. Yüksek fon toplam değeri yatırımın yüksek değerli olduğunu gösterir.

Böylece yatırımcılar katılma paylarını sattıklarında, yatırım fonlarının portföyünde o ana kadar gerçekleşen değer artışlarından/azalışlarından paylarını alırlar.

Yatırım Fonları Ne Gibi Avantajlar Sağlamaktadır?

1-Tasarrufçunun ortaya koyduğu sermayesi yani tasarrufu, profesyonel ve güvenilir yöneticiler tarafından yönetilmektedir.

2-Yatırım fonu portföyüne alınabilecek menkul kıymetlerin sabit getirili, dövize endeksli ve ortaklık payı gibi araçlarla çeşitlenmesi nedeniyle riskin en aza indirilmesi mümkün olabilecektir.

3-Menkul kıymetlerin değerlemesi ve kontrolü ile kupon, faiz ve temettü tahsili fon yönetimince yapılacağından vade takibi, tahsil etme gibi zaman ve kaynak kullanımını gerektiren işlemlerden korunabilecektir.

4-Küçük tasarruflarla temin edilemeyecek kazanç potansiyeli yüksek menkul kıymetlere yatırım yapılmasına olanak sağlayacaktır.

5-Fon portföyündeki değer artışlarının portföy değerine günlük olarak yansıtılması nedeniyle işlemiş gelir ile birlikte gerek ihtiyacı kadar gerekse tamamını istendiği anda paraya çevirebilecektir.

6-Portföye büyük montanlı alım satımlar nedeniyle zaman ve para tasarrufu sağlamaktadır.

Fon Türü Nedir?

Fonun türü portföyün ağırlıklı olarak hangi varlıklardan oluştuğunu göstermektedir.

Fonlar aşağıda belirtilen türlerde kurulabilir.

a) Fon toplam değerinin en az %80’i devamlı olarak;

1) Yerli ve/veya yabancı kamu ve/veya özel sektör borçlanma araçlarına yatırılan fonları kapsayan şemsiye fonlar “BORÇLANMA ARAÇLARI ŞEMSİYE FONU”,

2) Yerli ve/veya yabancı ihraççıların paylarına yatırılan fonları kapsayan şemsiye fonlar “HİSSE SENEDİ ŞEMSİYE FONU”,

3) Borsada işlem gören altın ve diğer kıymetli madenler ile kıymetli madenlere dayalı sermaye piyasası araçlarına yatırılan fonları kapsayan şemsiye fonlar “KIYMETLİ MADENLER ŞEMSİYE FONU”,

4) Diğer fonların ve borsa yatırım fonlarının katılma paylarından oluşan fonları kapsayan şemsiye fonlar “FON SEPETİ ŞEMSİYE FONU”,

b) Portföyünün tamamı devamlı olarak, vadesine en fazla 184 gün kalmış likiditesi yüksek para ve sermaye piyasası araçlarından oluşan ve portföyünün günlük olarak hesaplanan ağırlıklı ortalama vadesi en fazla 45 gün olan fonları kapsayan şemsiye fonlar “PARA PİYASASI ŞEMSİYE FONU”,

c) Portföyünün tamamı devamlı olarak, kira sertifikaları, katılma hesapları, ortaklık payları, altın ve diğer kıymetli madenler ile Kurulca uygun görülen diğer faize dayalı

olmayan para ve sermaye piyasası araçlarından oluşan fonları kapsayan şemsiye fonlar “KATILIM ŞEMSİYE FONU”,

ç) Portföy sınırlamaları itibarıyla yukarıdaki türlerden herhangi birine girmeyen fonları kapsayan şemsiye fonlar “DEĞİŞKEN ŞEMSİYE FON”,

d) Katılma payları sadece nitelikli yatırımcılara satılmak üzere kurulmuş olan fonları kapsayan şemsiye fonlar “SERBEST ŞEMSİYE FON”,

e) Yatırımcının başlangıç yatırımının belirli bir bölümünün, tamamının ya da başlangıç yatırımının üzerinde belirli bir getirinin bilgilendirme dokümanlarında belirlenen esaslar çerçevesinde belirli vade ya da vadelerde yatırımcıya geri ödenmesi;

1) Uygun bir yatırım stratejisine ve garantör tarafından verilen garantiye dayanılarak taahhüt edilen fonları kapsayan şemsiye fonlar “GARANTİLİ ŞEMSİYE FON”,

2) Uygun bir yatırım stratejisine dayanılarak en iyi gayret esası çerçevesinde amaçlanan fonları kapsayan şemsiye fonlar “KORUMA AMAÇLI ŞEMSİYE FON”

olarak adlandırılır ve bu şemsiye fonlara bağlı fonlar ihraç edilebilir. Yukarıdaki sayılanlar dışında da izahnamelerinde belirtilmek suretiyle, oluşturulacak portföy yönetim stratejilerine uygun fon türleri, Kurul'ca uygun görülmesi koşuluyla belirlenebilir.

Diğer yandan 1 Sıra Nolu Muhasebe Sistemi Uygulama Genel Tebliği’nin Tekdüzen Hesap Çerçevesi, Hesap Planı ve Hesap Planı Açıklamalarında;

11.Menkul Kıymetler

Bu grup, faiz geliri veya kâr payı sağlamak veya fiyat değişmelerinden yararlanarak kârlar elde etmek amacı ile geçici bir süre elde tutulmak üzere alınan hisse senedi, tahvil, hazine bonosu, finansman bonosu, yatırım fonu katılma belgesi, kâr-zarar ortaklığı belgesi, gelir ortaklığı senedi gibi, menkul kıymetler ile bunlara ait değer azalma karşılıklarının izlenmesi amacıyla kullanılır. Bu grup aşağıdaki hesaplardan oluşur.

110.Hisse Senetleri

Geçici olarak, elde tutulan hisse senetleri bu hesapta izlenir.

111.Özel Kesim Tahvil, Senet ve Bonoları

Özel sektörün çıkartmış bulunduğu tahvil, senet ve bonolar bu hesapta izlenir.

112.Kamu Kesimi Tahvil, Senet ve Bonoları

Kamu tarafından çıkartılmış bulunan tahvil, senet ve bonolar bu hesapta izlenir.

118.Diğer Menkul Kıymetler

Hisse senetleri, kamu ve özel sektör tarafından çıkarılmış bulunan tahvil, bono ve senetlerin dışındaki diğer menkul kıymetlerin takip edildiği hesaptır.

Menkul Kıymetler Hesaplarının İşleyişi:

Menkul kıymetler edinildiğinde alış bedeli üzerinden yukarıdaki hesaplara borç, elden çıkartıldığında ise, aynı bedel ile alacak kaydedilir.

Menkul kıymetlerin satın alma giderleri “65. Diğer Faaliyetlerden Olağan Gider Ve Zararlar” grubundaki ilgili gider hesabında izlenir. Menkul kıymetlerin satışından doğan zararlar “Diğer Faaliyetlerden Olağan Gider ve Zararlar” grubundaki ilgili hesapta; kârlar ise “64. Diğer Faaliyetlerden Olağan Gelir ve Kârlar” grubundaki ilgili hesapta izlenir.

642.Faiz Gelirleri

Her türlü kısa ve uzun vadeli mali yatırımlardan sağlanan faiz gelirlerinin izlendiği hesaptır.

645.Menkul Kıymet Satış Karları

Menkul kıymet satış kârlarının izlendiği hesaptır.

İşleyişi: Menkul kıymetler satıldığında, satış değeri ile maliyet değeri arasındaki olumlu fark bu hesaba alacak yazılır.

Örnek: ABC İşletmesi birim fiyatı 1,25 TL olan … para piyasası şemsiye fonundan 25.04.2022 tarihinde 4.500.000 adet satın aldığını varsayalım. Alınan bu fonlardan 1.000.000 adedi ise 1,30 TL’den 29.04.2022’de satılmış olsun.

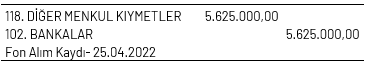

Fon alım kaydı; (1,25*4.500.000=5.625.000,00 TL)

Fon satış kaydı; (1,30*1.000.000=1.300.000 TL)

Satışı gerçekleştirilen fon miktarı olan 1.000.000 adet fon maliyeti 1.250.000 TL’dir. (1.000.000*1,25)

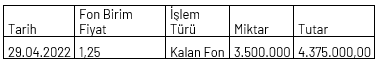

Kalan fon miktarının maliyeti ise aşağıdaki gibi olacaktır.

KAYNAKLAR

1 Sıra Nolu Muhasebe Sistemi Uygulama Genel Tebliği’nin Tekdüzen Hesap Çerçevesi, Hesap Planı ve Hesap Planı Açıklamaları

Menkul Kıymet Yatırım Fonları Tanıtım Rehberi (SPK)

İşbu yukarıda yer alan metnin (makale, görüş, sirküler, bülten, yorum vb. hangi ad ile tanımlandığının bir önemi olmaksızın) yasal olarak herhangi bir bağlayıcılığı bulunmayıp, bilgi verme amacıyla hazırlanmıştır. İşbu metnin tek yasal dayanak olarak kullanılması sonucu elde edilen bilgiler doğrultusunda alınan kararlar ve yapılan işlemler nedeniyle doğmuş / doğabilecek zararlardan yazar / yazarların hukuki bir sorumluluğu bulunmamaktadır.