Tahvil Nedir? Kimler İhraç Eder? Avantajları Nelerdir?

İşletmeler faaliyetleri kapsamında ihtiyaç duydukları fonları ortaklarından sermaye artışı ile sağlayabilecekleri gibi 3. kişi ve kurumlardan borçlanarak da elde edebilmesi mümkündür. Borçlanma modellerinde genelde fon kaynağı bankalar, kredi finans kurumları, tedarikçiler, ortak vb. olmaktadır. Borçlanma şartları genelde fonları sağlayanlar tarafından belirlenir. Örneğin ihtiyaç duyulan fon banka kredisi ile temin edilmek istendiğinde kredi tutarı ve vadeye göre faiz oranı ile ek yükümlülükleri banka belirler. Belirlenen şartların kabul edilmesi halinde oluşan fon kullanım maliyetinin tespitinde işletme söz sahibi olamamaktadır. Ya da istenilen miktarda fon bulamayabilir veya işletme limite takılabilir. Buna karşın borçlanma araçlarında borçlanma maliyet şartlarının işletme tarafından belirlenmesine imkân tanıyan araçlardan biri ise tahvil ihracıdır.

Tahvil “ihraççıların bu Tebliğ hükümlerine göre borçlu sıfatıyla düzenleyip sattığı ve nominal değerinin vade tarihinde veya vade tarihine kadar taksitler halinde yatırımcıya geri ödenmesi taahhüdünü içeren, vadesi 365 gün veya daha uzun olan borçlanma aracı” olarak tanımlanmıştır. (SPK Borçlanma Araçları Tebliği Md.3/m)

Tahvil ihracı “borçlanma araçlarının ihraççılar tarafından çıkarılıp, halka arz edilerek veya halka arz edilmeksizin satışını” ifade etmektedir. (SPK Borçlanma Araçları Tebliği Md.3/f)

TTK 65. maddesinde ise defterler ve gerekli diğer kayıtlar Türkçe tutulur. Kısaltmalar, rakamlar, harfler ve semboller kullanıldığı takdirde bunların anlamları açıkça belirtilmelidir. Defterlere yazımlar ve diğer gerekli kayıtlar, eksiksiz, doğru, zamanında ve düzenli olarak yapılır. Bir yazım veya kayıt, önceki içeriği belirlenemeyecek şekilde çizilemez ve değiştirilemez. Kayıt sırasında mı yoksa daha sonra mı yapıldığı anlaşılmayan değiştirmeler yasak olduğu belirtilmiştir.

Genel Esaslar (SPK Borçlanma Araçları Tebliği Md.14)

• Tahviller iskontolu, primli ve/veya kupon ödemeli olarak satılabilir. Tahvillerin nominal değeri, vade tarihinde bir defada veya vade içinde taksitler halinde ödenebilir.

• Tahvillere ödenecek faiz oranı ile ödeme koşullarına ilişkin esaslar ihraççılar tarafından belirlenir. Söz konusu unsurlarda, kanuni zorunluluklar ve fiili imkansızlıklar saklı kalmak kaydıyla değişiklik yapılmaması esastır.

• İhraç edilmiş tahviller, ihraççı tarafından geri alınabilir. Geri alınan bu tahvillerin vade boyunca satılması, elde tutulması veya vadeden önce MKK nezdinde gerekli işlemlerin yapılması suretiyle iptali mümkündür.

• Bu madde kapsamında gerçekleştirilecek işlemlerin yatırımcılar arasında eşitsizlik yaratmayacak şekilde gerçekleştirilmesinden ihraççı sorumludur.

• Bu madde kapsamında gerçekleştirilecek işlemlerin sermaye piyasası mevzuatından kaynaklanan yükümlülüklerin yerine getirilmesinden kaçınmak amacıyla yapıldığının tespit edilmesi durumunda, Kurulca gerekli tedbirler alınır.

• Yurt dışında gerçekleştirilen ihraçlarda bu maddede yer alan hususlar, ihracın gerçekleştirildiği ülke mevzuatı saklı kalmak kaydıyla ihraççı ve yatırımcılar arasında serbestçe belirlenebilir.

İhraççılar esas sözleşmelerinde veya varsa özel mevzuatlarında hüküm bulunmak şartıyla tahvillere kardan pay verebilirler. (SPK Borçlanma Araçları Tebliği Md.16) Her çeşit tahvil, aksi kanunlarda öngörülmedikçe, ancak genel kurul kararı ile çıkarılabilirler. Genel kurul kararını yönetim kurulu yerine getirir. (TTK 504/1)

Tahvilin Özellikleri (SPK Yatırım Yaparken Nelere Dikkat Etmeliyim Rehberi)

1-Tahvil bir borç senedidir.

2-Tahvil sahibi, tahvil çıkaran kuruluşun uzun vadeli alacaklısıdır.

3-Tahvil sahibinin bir şirkete sağladığı sermaye yabancı sermayedir.

4-Tahvil sahibi, şirketin aktifi üzerindeki alacağından başka hiçbir hakka sahip değildir. Şirketin yönetimine katılamaz. Buna karşılık, şirketin brüt kârından, önce tahvil sahiplerine faiz ödenir. Bundan sonra, bilanço kâr gösterirse, hisse senetlerine temettü ödenir. Tahvil sahipleri alacaklarını aldıktan sonra, şirketin mal varlığı üzerinde hiçbir hak iddia edemezler.

5-Tahvilde kesin bir vade vardır, bu vade sonunda tahvil sahibi ile şirket arasındaki hukuki ilişki sona erer.

6-Tahvilin getirisi belli ve sabittir. (Değişken faizli tahvillerde faiz oranları ancak iktisadi şartlar değiştiğinde mevzuat değişikliği ile değişebilir.)

7-Tahviller, mevzuatta itibari değerinin altında bir değerle (iskontolu olarak) ihraç edilebilir.

8-Tahviller, şirketler dışında devlet ve belediyeler gibi tüzel kişiliğe sahip kamu kuruluşları tarafından da çıkarılabilir.

9-Tahviller, bir itfa planı dahilinde itfa edilir.

Borçlanma senetlerinin toplam tutarı, sermaye ile bilançoda yer alan yedek akçelerin toplamını aşamaz; kanunların bilançoya konulmasına izin verdiği yeniden değerleme fonları da toplama katılır. Kanunlardaki istisnalar saklıdır. Sermaye Piyasası Kanunu ile ilgili mevzuat hükümleri saklıdır. (TTK 506/1-2)

Borçlanma araçları yurt içinde halka arz edilerek veya halka arz edilmeksizin ya da yurt dışında satılmak üzere ihraç edilebilir. Yurt içinde halka arz edilmeksizin yapılacak satışlar, nitelikli yatırımcıya satış ve birim nominal değeri asgari 100.000 TL olmak kaydıyla tahsisli satış olmak üzere iki şekilde yapılabilir. (SPK Borçlanma Araçları Tebliği Md.4/1)

En az 1 milyon TL tutarında Türk ve/veya yabancı para ve sermaye piyasası aracına sahip olan gerçek ve tüzel kişiler nitelikli yatırımcılara örnek olarak verilebilir. (spk.gov.tr)

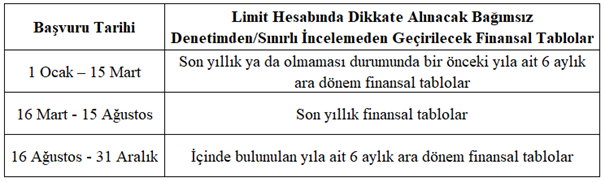

Borçlanma araçlarına ilişkin ihraç limitinin hesaplanmasında; Kurulun sermaye piyasası araçları bir borsada işlem gören ortaklıklar için belirlediği finansal tablo ve raporlamaya ilişkin düzenlemelerine göre hazırlanmış aşağıdaki tabloda yer alan finansal tablolar dikkate alınır. Söz konusu finansal tablolar özel hesap dönemine tabi ortaklıklar tarafından kendi hesap dönemlerine göre uyarlanır. (SPK Borçlanma Araçları Tebliği Md.9/2-a)

İhraççıların hem konsolide hem de konsolide olmayan finansal tablolarının bulunması durumunda, ihraç limitinin belirlenmesinde konsolide finansal tablolar esas alınır. ((SPK Borçlanma Araçları Tebliği Md.9/2-b)

İhraç limiti, bu maddede belirtilen finansal tablolar esas alınarak aşağıdaki şekilde hesaplanır: (SPK Borçlanma Araçları Tebliği Md.9/4)

a) Halka açık ortaklıkların ihraç limiti, öz kaynak tutarının beş katını geçemez. Ortaklığın konsolide finansal tablo hazırlaması durumunda ana ortaklığa ait öz kaynak tutarı dikkate alınır.

b) Halka açık olmayan ortaklıkların ihraç limiti, öz kaynak tutarının üç katını geçemez. Ortaklığın konsolide finansal tablo hazırlaması durumunda ana ortaklığa ait öz kaynak tutarı dikkate alınır.

Satışı yapılacak borçlanma araçlarının varsa nominal değerinden aşağı olmamak üzere, ihraç değeri üzerinden Kurul ücretinin hesaplanmasında aşağıdaki oranlar esas alınır: (SPK Borçlanma Araçları Tebliği Md.12)

a) Vadesi 179 güne kadar olanlar için on binde beş,

b) Vadesi 180 gün ile 364 gün arasında olanlar için on binde yedi,

c) Vadesi 365 gün ile 730 gün arasında olanlar için binde bir,

ç) Vadesi 730 günden daha uzun olanlar için on binde on beş.

Özetle anonim şirketler tarafından ihraç edilen tahviller için şirketin halka arz olması gerekmemektedir. Halka kapalı anonim şirketlerin, öz kaynaklarının üç katı aşılmamak kaydıyla tahvil ihraç ederek fon bulma imkanlarının olduğu unutulmamalıdır. Tahvil faiz ödemeleri ile tahvil ihracına ilişkin giderlerin hasılattan düşülmesi de mümkündür.

KAYNAKLAR

6102 Sayılı Türk Ticaret Kanunu

SPK Borçlanma Araçları Tebliği

SPK Yatırım Yaparken Nelere Dikkat Etmeliyim Rehberi

İşbu yukarıda yer alan metnin (makale, görüş, sirküler, bülten, yorum vb. hangi ad ile tanımlandığının bir önemi olmaksızın) yasal olarak herhangi bir bağlayıcılığı bulunmayıp, bilgi verme amacıyla hazırlanmıştır. İşbu metnin tek yasal dayanak olarak kullanılması sonucu elde edilen bilgiler doğrultusunda alınan kararlar ve yapılan işlemler nedeniyle doğmuş / doğabilecek zararlardan Zeren Mali Müşavirlik Hizmetleri A.Ş.’nin (ZEREN MM) ve yazarın hukuki bir sorumluluğu bulunmamaktadır.