İhracat faaliyetlerinde bulunan mükelleflerde götürü gider uygulaması

Bu çalışmamızda ihracat, yurt dışında inşaat, onarma, montaj ve taşımacılık faaliyetlerinde bulunan mükelleflerin bu faaliyetlerinden döviz olarak elde ettikleri hâsılatın binde beşi kadar bir tutarın götürü olarak (belgesiz) gider yazılmasına izin veren uygulamayı açıklamaya çalışacağız.

193 Sayılı Gelir Vergisi Kanunu’nun (GVK) 40/1 maddesinde “Ticari kazancın elde edilmesi ve idame ettirilmesi için yapılan genel giderler; … (İhracat, yurt dışında inşaat, onarma, montaj ve taşımacılık faaliyetlerinde bulunan mükellefler, bu bentte yazılı giderlere ilaveten bu faaliyetlerden döviz olarak elde ettikleri hâsılatın binde beşini aşmamak şartıyla yurt dışındaki bu işlerle ilgili giderlerine karşılık olmak üzere götürü olarak hesapladıkları giderleri de indirebilirler.)”

5520 Sayılı Kurumlar Vergisi Kanunu’nun (KVK) 6/2 maddesinde ise “safi kurum kazancının tespitinde, Gelir Vergisi Kanunu’nun ticarî kazanç hakkındaki hükümleri uygulanır” hükmü yer almaktadır.

213 Sayılı Vergi Usul Kanunu’nun (VUK) 228’inci maddesinde tevsiki zaruri olmayan kayıtlar başlıklı bölümünde aşağıdaki giderler için ispat edici kâğıt aranmayacağı ifade edilmiştir.

1. Örf ve teamüle göre bir vesikaya istinat ettirilmesi mutat olmayan müteferrik giderler;

2. Vesikanın teminine imkân olmayan giderler;

3. Vergi kanunlarına göre götürü olarak tespit edilen giderler.

1 ve 2 numaralı fıkralarda yazılı giderlerin gerçek miktarları üzerinden kayıtlara geçirilmesi ve miktarlarının işin genişliğine ve mahiyetine uygun bulunması şarttır.

194 Seri Nolu Gelir Vergisi Genel Tebliğinin konuya ilişkin açıklamaları aşağıdaki gibidir.

Götürü Gider Uygulamasından Yararlanabilecek Olan Mükellefler

Götürü, gider uygulamasından ihracat, yurt dışında inşaat, onarma, montaj ve teknik, hizmetler, ile taşımacılık faaliyetinde bulunan, dar mükellefiyet esasında, vergilendirilenler de dahil olmak üzere gelir ve kurumlar vergisi mükellefleri yararlanabileceklerdir. Bu tür faaliyetleri bulunmayan mükelleflerin Gelir Vergisi Kanunu’nun 40’ıncı maddesi hükmüne göre götürü gider kaydı ve bu giderleri kazancın tespitinde indirim konusu yapmaları mümkün değildir.

Götürü Giderlerin Belgeli Giderlere İlaveten Uygulanması

Belgelendirilememiş giderlere karşılık olmak üzere, götürü gider kaydı, mükelleflerin genel esaslara göre tevsik edilmiş giderlerinin gider kaydına engel teşkil etmemektedir:

Götürü Gider Kaydedilebilecek Azami Tutar

Gelir Vergisi Kanunu’nun 40’ıncı maddesinin 1 numaralı bendine 4108 sayılı Kanunla eklenen parantez içi hükme göre, tevsik edilemeyen giderlere karşılık olmak üzere, götürü olarak gider kaydedilebilecek tutar, ihracat ve yurt dışında yapılan inşaat, onarma, montaj, teknik hizmetler ile taşımacılık faaliyetlerinden döviz olarak elde edilen hasılatın binde beşini aşamayacaktır. Sözü edilen hasılat kavramı içinde değerlendirilecek dövizlerin, kambiyo mevzuatı gereğince Türkiye’ye getirilme şartı aranılmayacaktır.

Götürü Gider Uygulamasında Hasılat, İhracat Hasılatı

Her türlü ihracat ve yurt dışı taşımacılıktan döviz cinsinden sağlanan hasılat, götürü gider kaydına esas azami tutarın hesaplanmasında dikkate alınabilecektir. Türk lirası karşılığı yapılan ihracat hasılatı azami gider tutarının tespitinde dikkate alınmayacaktır. Ancak, Kuzey Kıbrıs Türk Cumhuriyeti’ne Türk lirası karşılığı yapılmış ihracat, döviz cinsinden hasılat olarak kabul edilecektir.

İlgili mevzuat çerçevesinde yapılan serbest ihracat, kredili ihracat, konsinyasyon ve müşterek hesap yoluyla ihracat, prefinansman yoluyla ihracat, bedelli ticari numune ihracatı, serbest bölgelere yapılan ihracat ile sınır ve kıyı ticareti yoluyla yapılan ihracattan sağlanan hasılat götürü gider hesaplanmasına konu olabilecektir. Yurt dışında ortak olunan firmalara ayni sermaye olarak mal gönderilmesi şeklinde yapılan ihracat ile müteahhitlerin yurt dışındaki şantiyelerine şube, büro, temsilcilik ve acentelik gibi yerlere mal gönderilmesi durumunda da anılan mal bedelleri ihracat hasılatı kapsamında değerlendirilecektir.

Ancak, gümrük hattı dışındaki mağaza ve işletmelere yapılan mal teslimleri, yabancı gemi ve uçaklara ve uluslararası taşımacılık yapanlara akaryakıt, su, kumanya ve sair malzeme teslimleri, Türkiye'deki konsolosluklara diplomatik temsilciliklere, uluslararası kuruluşlara ve askeri tesislere yapılan mal teslimleri, Türkiye'de ikamet etmeyenlere yurt içinde yapılan mal teslimleri, uluslararası ihaleye çıkarılan projelere ilişkin olarak Türkiye'de yapılan mal teslimlerinden sağlanan hasılat ile transit ticaretten sağlanan hasılat götürü gider kaydedilmesinde ihracat hasılatı olarak dikkate alınmayacaktır. Bu şekilde satılan malların yurt dışına çıkarılmış olması önem arz etmemektedir.

Döviz olarak elde edilen ihracat hasılatının Türk lirası karşılığının tespitinde, hasılatın kanuni defterlere kaydedildiği tarihte geçerli olan ve T.C. Merkez Bankasınca tespit ve ilan edilmiş döviz alış kurlarının esas alınması gerekmektedir.

Hasılatın kanuni süreden sonra kayıtlara intikal ettirilmesi halinde, götürü gider uygulamasında dikkate alınacak hasılat, kayıtlara intikal ettirilmesi gerektiği tarihteki kur üzerinden hesaplanacaktır. Dövizlerin yurda getirilmesi gerektiği tarihe kadar doğan kur farklarının ise bu uygulamada dikkate alınamayacağı tabidir.

Bilindiği üzere, ihracat, FOB teslim şartının yanı sıra CF veya CIF teslim şartı ile de yapılabilmektedir. CF satış bedeli, mal bedeli ile birlikte navlun bedelini; CIF, satış bedeli ise bunlara ilaveten sigorta bedelini kapsamaktadır. İhracatçı taşımayı bizzat kendisi gerçekleştirebileceği gibi Türk lirası veya döviz karşılığında diğer gerçek ve tüzel kişilere de yaptırabilmektedir. İhracatçının, CF veya CIF teslim şartı ile ihracatta; taşımayı döviz karşılığında başka kurum ve gerçek kişilere yaptırması halinde, götürü gider uygulamasında gümrük çıkış beyannamesinde yer alan FOB değerler esas alınacaktır. Başka bir deyişle, taşımanın başkasına döviz karşılığı yaptırıldığı durumda, ihracatın FOB, CF veya CIF teslim şartı ile yapılmış olmasına bakılmaksızın azami götürü gider tutarı FOB satış bedeli üzerinden hesaplanacaktır. Nakliyenin bizzat ihracatçı tarafından yapılması veya Türk lirası karşılığında diğer gerçek veya tüzel kişilere yaptırılması durumunda ise ihracatçı, götürü gider uygulamasında sigorta bedeli hariç CF hasılat tutarını dikkate alacaktır. Öte yandan, taşımayı Türk lirası karşılığında gerçekleştiren nakliyecinin, bu taşımacılık hasılatı dolayısıyla götürü gider uygulamasından yararlanması söz konusu değildir.

Geçici, kabul, rejimi çerçevesinde ithal edilen, ham ve yarı mamul maddelerin Türkiye’de bir işlem gördükten sonra ihracatından sağlanan döviz hasılatı da diğer ihracat şekillerinde olduğu gibi götürü gider uygulamasına konu olabilecektir.

Örnek 1: ABC A.Ş. CIF teslim şeklinde (mal bedeli + navlun + sigorta) 200.000,00 EURO bedel karşılığında makine ihracatı yapmıştır. İşlem günü kur 5,00 TL’dir. CIF bedel hasılat tutarı içinde 60.000,00 TL navlun, 10.000,00 TL sigorta bedeli dahildir. ABC A.Ş. söz konusu nakliyeyi X A.Ş. firmasına TL ile yaptırmıştır. Bu ihracat için 8.000,00 TL belgesiz gidere katlanılmıştır. Bu veriler doğrultusunda götürü gider tutarı aşağıdaki gibi hesaplanacaktır. *

İhraç Kaydıyla Mal Tesliminde Hasılat

İhraç kaydıyla yapılan mal teslimlerinde, bu ihracat hasılatı dolayısıyla götürü gider uygulaması ihracatçı ve ihracatçıya ihraç kaydıyla mal tesliminde bulunan işletmenin ihracattaki katkıları oranında yapılacaktır.

Buna göre, 3065 sayılı Katma Değer Vergisi Kanununun ll/ 1-c maddesi hükmü uyarınca, ihraç edilmek şartı ile ihracatçıya yapılan mal teslimlerinden elde edilen hasılat, döviz olarak elde edilmiş hasılat olarak kabul edilerek götürü gider uygulamasında dikkate alınabilecektir. İhracatçılar ise elde ettikleri ihracat hasılatından ihraç kaydıyla satın aldıkları malın alış bedelini indirecekler ve kalan tutarı götürü gider uygulamasında dikkate alacaklardır. İhraç kaydıyla teslim edilen malların ihraç edildiği, Katma Değer Vergisi Kanunu uygulamasına ilişkin olarak yayınlanmış bulunan genel tebliğlerde belirtilen açıklamalar çerçevesinde tevsik edilecektir. İhraç kaydıyla teslim edilen malın ihracatının aynı yılda gerçekleşmemesi, bu malı ihracatçıya teslim eden mükellefin bu teslimden elde ettiği hasılat dolayısıyla götürü gider uygulamasına engel teşkil etmemektedir. Başka bir ifade ile ihraç kaydıyla mal teslim eden mükellef ile ihracatçı için götürü gider uygulaması farklı dönemlerde olabilecektir. Ancak ihraç kaydıyla yapılan teslimden doğan hasılat dolayısıyla bu uygulamanın yapılabilmesi için söz konusu malın Katma Değer Vergisi Kanununda öngörülen süresi içinde ihraç edilmesi gerektiği şüphesizdir.

Örnek 2: (A) Kollektif Şirketinin 1995 Aralık ayında ihraç kaydıyla (B) Anonim Şirketine teslim ettiği 100 ton konserve halinde su ürünü bu şirket tarafından 1996 Şubat ayında ihraç edilmiştir. Döviz karşılığı yapılan bu ihracattan (B) Anonim Şirketi 25.000.000.000 lira hasılat sağlamıştır. (A) Kollektif Şirketinin, (B) Anonim Şirketine ihraç kaydıyla yaptığı bu satıştan sağladığı hasılat ise 20.000.000.000 liradır. Buna göre, 1996 yılında yapılan bu ihracat dolayısıyla (A) kollektif şirketinin 1995, (B) anonim şirketinin ise 1996 yılı için hesaplayacakları götürü gider tutarı aşağıdaki gibi olacaktır.

(A) Kollektif Şirketi

20.000.000.000 x %0,5 =100.000.000 TL

(B) Anonim Şirketi

5.000.000.000 x %0,5 =25.000.000 TL

Yurt Dışı Taşımacılık Hasılatı

Her türlü yurt dışı taşımacılık faaliyetinden döviz olarak sağlanan hasılat götürü gider uygulamasına konu olabilecektir "Yurt dışı taşımacılık" ifadesinden başlangıç veya bitiş noktasından herhangi biri veya her ikisi yurt dışında bulunan taşımacılık işlerinin anlaşılması gerekir. Yük taşımacılığının yansıra yolcu taşımacılığından sağlanan hasılat da götürü gider uygulamasına konu olabilecektir.

Döviz olarak elde edilen yurt dışı taşımacılık hasılatının Türk lirası karşılığının tespitinde, hasılatın kanuni defterlere kaydedildiği tarihte geçerli olan ve T.C. Merkez Bankasınca tespit ve ilan edilmiş döviz alış kurları esas alınacaktır. Hasılatın kanuni süreden sonra kayıtlara intikal ettirilmesi halinde götürü gider uygulamasında dikkate alınacak hasılat, kayıtlara intikal ettirilmesi gerektiği tarihteki kur üzerinden hesaplanacaktır. Dövizlerin yurda getirilmesi gerektiği tarihe kadar doğan kur farklarının ise bu uygulamada dikkate alınmayacağı tabiidir.

CF veya CIF teslim şartı ile yapılan ihracatta, ihracatçının nakliyeyi döviz karşılığında başka gerçek veya tüzel kişilere yaptırması halinde, ihracatçı götürü gider uygulamasından nakliye ve sigorta bedeli hariç ihracat bedeli (FOB satış bedeli) üzerinden yararlanabileceğinden, taşıma işini döviz karşılığı yapan nakliyeciler söz konusu döviz cinsinden taşımacılık hasılatını götürü gider uygulamasında dikkate alabileceklerdir. Yurt dışı taşımacılığın Türk lirası karşılığı yapılması durumunda ise nakliyecilerin bu taşımacılık hasılatı dolayısıyla götürü gider uygulamaları mümkün olmayacaktır.

Yurt Dışında Yapılan İnşaat, Onarma, Montaj ve Teknik Hizmetlerden Sağlanan Hasılat

Yabancı memleketlerde elde edilerek Türkiye'de genel netice hesaplarına intikal ettirilen kazançlardan mahallinde ödenen benzeri vergiler, aynı Kanunun 43’üncü maddesi hükmü uyarınca Türkiye'de tarh olunan kurumlar vergisinden indirilebilmektedir.

Yurt dışında inşaat, onarma, montaj ve teknik hizmet faaliyetlerinde bulunan kurumlar, bu işlerden elde ettikleri hasılatın binde beşini aşmamak şartıyla götürü olarak hesapladıkları giderleri, söz konusu yurt dışı faaliyetlerden sağlanan kazançlardan düşecekler ve kalan kısmı Türkiye'de genel netice hesaplarına intikal ettireceklerdir.

İnşaat, onarma, montaj ve teknik hizmet faaliyetlerinde götürü gider uygulamasına esas alınacak hasılat, mükelleflerin bu faaliyetlerinden elde edilen ve genel esaslar çerçevesinde tevsik edilen döviz cinsinden yurt dışı hasılatı ifade etmektedir. Azami götürü gider tutarının hesaplanmasında, kazancın Türkiye'de genel netice hesaplarına intikal ettirildiği tarihte geçerli olan T.C. Merkez Bankası döviz alış kuru esas alınacaktır. Buna göre, azami götürü gider tutarı, mükellefin döviz cinsinden inşaat, onarma, montaj ve teknik hizmet hasılatına söz konusu tarihteki döviz kurunun uygulanması suretiyle tespit edilecektir.

Kurumlar Vergisi Kanununun 14’üncü maddesinin 7 numaralı bendine 3380 sayılı Kanunla eklenen ikinci fıkra hükmüne göre, tam mükellefiyete tabi kurumların yurt dışı faaliyetlerden elde ettikleri zararlar gider olarak hasılattan indirilebilmektedir. Bu zararların indirimine ilişkin uygulama esasları 1.2.1986 tarih ve 49651 sayılı Resmî Gazete'de yayınlanan 34 Seri No.lu Kurumlar Vergisi Genel Tebliğinde açıklanmıştır.

Buna göre, yurt dışında inşaat, onarma, montaj ve teknik hizmetlere ilişkin faaliyetlerin zararla sonuçlanmış olması götürü gider hesaplanmasına engel teşkil etmemektedir. Bu durumda, götürü olarak hesaplanan giderler, bu zararları artırıcı bir unsur olacak ve genel hükümler çerçevesinde indirim konusu yapılacaktır.

Öte yandan, yurtdışında yapılan inşaat, onarma, montaj ve teknik hizmetlerden sağlanan kazançlar hakkında Kurumlar Vergisi Kanununun geçici 24’üncü maddesine göre istisna uygulayan mükellefler de söz konusu faaliyetlerine karşılık olmak üzere götürü gider hesaplayabileceklerdir.

Bu mükellefler, yurt dışındaki bu işlerle ilgili giderlerine karşılık olmak üzere götürü olarak hesapladıkları giderleri, söz konusu yurt dışı faaliyetlerden sağlanan kazançlardan düşecekler ve kalan kısmı Türkiye'deki genel netice hesaplarına intikal ettireceklerdir. Böylece Kurumlar Vergisi Kanununun geçici 24’üncü maddesine göre kurumlar vergisinden müstesna tutulacak kazanç tutarı hesaplanan götürü gider tutarı kadar azalmış olacaktır.

Götürü Olarak Hesaplanan Giderlerin Muhasebeleştirilmesi

Götürü gider uygulaması, mükelleflerin yurt dışındaki işleri ile ilgili olarak yapmış oldukları giderlerden belgesi temin edilemeyenlerin, anılan faaliyetlerden sağlanan hasılatın belli bir oranını aşmamak şartıyla ticari kazançtan indirilmesini öngören bir müessesedir. Dolayısıyla götürü gider hesaplanabilmesi için harcamanın yapılmış ve işletmenin malvarlığında bir azalma meydana gelmiş olması gerekir.

Bilindiği üzere, Tekdüzen Muhasebe Sistemi ticari kazancın tespitine yönelik olarak hazırlanmıştır. Bu nedenle mali tablolarda ve hesap planında vergi yasalarınca ticari kazançtan indirimi kabul edilmeyen giderlerin nasıl muhasebeleştirileceği konusunda açıklama yapılmamıştır. Muhasebe sisteminde, işletmenin faaliyetleri sonucunda doğan tüm giderlerin, vergi yasalarınca ticari kazançtan indirilmesi kabul edilmiş olsun veya olmasın doğrudan ilgili oldukları gider hesaplarında muhasebeleştirilmesi gerekmektedir. Muhasebe düzeninden sağlanan bilgilerle dönem sonunda vergi matrahına ulaşılmaktadır.

Buna göre, işletmenin yurt dışı faaliyetlerine ilişkin olarak yapılan belgesiz giderlerin de Tekdüzen Muhasebe Sisteminde ilgili gider hesaplarında izlenmesi ve dönem sonunda "690 Dönem Kar-Zarar" hesabına aktarılması gerekir. Belgesi temin edilemeyen giderlerin, bu Tebliğde yapılan açıklamalar çerçevesinde hesaplanacak götürü gider tutarını aşan kısmı, kanunen kabul edilmeyen gider olarak Tekdüzen Muhasebe sistemine göre belirlenen ticari kâra ilave olacaktır. Dolayısıyla, belgesiz giderlere karşılık olmak üzere götürü olarak hesaplanan giderler, ticari kâra eklenmemiş olduğundan vergi matrahına da dahil edilmemiş olacaktır.

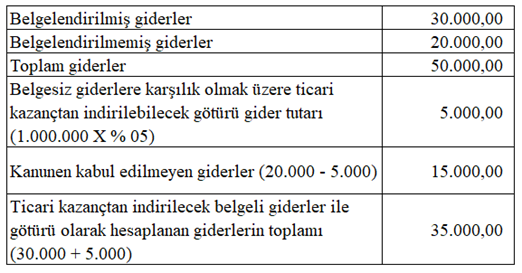

Örnek 3: ABC A.Ş. döviz karşılığı yapılan ihracattan 1.000.000,00 TL karşılığı döviz hasılatı elde etmiştir. İhracat faaliyeti ile ilgili 50.000,00 TL gideri bulunmaktadır. Bu giderlerin 30.000,00 TL’si belgeli/faturalıdır. Bu durumda ticari kazançtan indirilebilecek götürü gider tutarı aşağıdaki şekilde hesaplanacaktır.

Konu ile ilgili örnek 3 özelge aşağıdaki gibidir.

1-“… uluslararası nakliyecilik faaliyetinden dolayı ... Vergi Dairesi Müdürlüğünün ... vergi kimlik numaralı mükellefi olduğunuz, yurt dışında bulunduğunuz süre zarfında konaklama ve yemek gibi zaruri ihtiyaçlarınız dolayısıyla yapmış olduğunuz harcamaları belgelendiremediğiniz belirterek, söz konusu harcamaların "yurt dışı harcırah" adı altında indirim konusu yapılıp yapılamayacağı hususunda Başkanlığımız görüşü.

… Tebliğin "4-Götürü gider uygulamasında hasılat" başlıklı bölümünün, "c) Yurt Dışı Taşımacılık Hasılatı" alt başlıklı bölümünde de her türlü yurt dışı taşımacılık faaliyetinden döviz olarak sağlanan hasılatın götürü gider uygulamasına konu olabileceği, "Yurt dışı taşımacılık" ifadesinden başlangıç veya bitiş noktasından herhangi biri veya her ikisi yurt dışında bulunan taşımacılık işlerinin anlaşılması gerektiği, ayrıca döviz olarak elde edilen yurt dışı taşımacılık hasılatının Türk Lirası karşılığının tespitinde, hasılatın kanuni defterlere kaydedildiği tarihte geçerli olan ve T.C. Merkez Bankasınca tespit ve ilan edilmiş döviz alış kurlarının esas alınacağı, hasılatın kanuni süreden sonra kayıtlara intikal ettirilmesi halinde götürü gider uygulamasında dikkate alınacak hasılatın, kayıtlara intikal ettirilmesi gerektiği tarihteki kur üzerinden hesaplanacağı, dövizlerin yurda getirilmesi gerektiği tarihe kadar doğan kur farklarının ise bu uygulamada dikkate alınmayacağı belirtilmiştir.

Bu hüküm ve açıklamalara göre, yurt dışı taşımacılık faaliyetinizle ilgili olarak yurtdışında yaptığınız ancak tevsik edemediğiniz harcamalarınıza karşılık olmak üzere, yurt dışı taşımacılık faaliyetleriniz sonucu döviz olarak elde ettiğiniz hasılatın binde beşini aşmamak şartıyla götürü olarak hesapladığınız giderleri ticari kazancın tespitinde indirmeniz mümkün bulunmaktadır.” (B.07.1.GİB.4.45.15.01-GVK-40-2-11)

2-“… firmanızın seyahat acentesi olduğu, yurtdışına düzenlenen turlarda yaptığınız belgelendirilemeyen masrafların binde beşlik tutarının götürü gider olarak kurum kazancının tespitinde indirim konusu yapılıp yapılamayacağı…

Bu hüküm ve açıklamalara göre, şirketinizin turizm acenteliği kapsamında yurt içinden aldığı yolcuları yurt dışında konaklayacağı mekâna ulaştırması faaliyetinden dolayı döviz olarak elde ettiği hasılatının binde beşini aşmayan kısmının, yurt dışındaki bu işle ilgili giderlerinize karşılık olmak üzere götürü gider olarak kurum kazancının tespitinde indirim konusu yapılması mümkün bulunmaktadır.

Buna göre, firmanız tarafından gerçekleştirilen tur organizasyonu kapsamında müşterilere düzenlenecek faturada hizmet karşılığını teşkil eden tüm bedel gösterilecek; ancak, KDV, yurt dışında verilen hizmet bedelleri düşüldükten sonra kalan tutar üzerinden genel oranda (%18) hesaplanacak ve KDV'ye tabi işleme isabet eden ve firmanız tarafından Türkiye'de yüklenilen KDV ise indirim konusu yapılabilecektir.

Diğer taraftan, müşterilerin ulaşımlarının sorumluluğunun firmanızca üstlenilmesi halinde; yurt dışı bilet satışları karşılığında alınan komisyonlar Kanunun 14’üncü maddesine göre taşımacılık istisnası kapsamında KDV'ye tabi olmayacaktır.” (B.07.1.GİB.4.34.17.01-KDV.14-2378)

3-“... tarihinde kurulan ve mermer toptan ticareti faaliyetinde bulunan Şirketinizin, yurtiçi satıcılardan ihraç kaydıyla almış olduğu malları yurtdışına ihraç ettiği, gerçekleştirilen ihracatla ilgili olarak belgelendirilebilen giderlerinin yanı sıra belgelendirilemeyen giderlerinin de bulunduğu belirtilerek, 193 sayılı Gelir Vergisi Kanununun 40’ıncı maddesinin (1) numaralı bendine 4108 sayılı Kanunun 19 uncu maddesiyle eklenen "ihracatta götürü gider uygulaması" ile ilgili hükmün uygulanmasında, söz konusu giderlerin muhasebe kayıtlarında mı yoksa beyanname üzerinde mi indirim konusu yapılacağı konusunda bilgi talebinde bulunulduğu anlaşılmıştır.

…. Dolayısıyla götürü gider hesaplanabilmesi için harcamanın yapılmış ve işletmenin malvarlığında bir azalma meydana gelmiş olması gerekir.

… götürü gider uygulaması; ihracat, yurt dışında inşaat, onarma, montaj ve taşımacılık faaliyetlerinde bulunan mükelleflerce; fiilen harcama yapılmış ve yapılan harcamanın belgesinin temin edilememiş olması halinde söz konusu harcamanın tek düzen hesap planında ilgili hesaplara intikal ettirilmiş bulunması koşuluyla geçerlidir. Başka ifadeyle, harcama yapılmadan götürü gider indirimi yapılması söz konusu değildir.

Buna göre; ihracat yapan Şirketinizce, bu faaliyetlerine ilişkin olarak yapılan ancak herhangi bir nedenle belgesi temin edilemeyen harcamaların, tekdüzen muhasebe sisteminde ilgili hesaplara kaydedilerek giderleştirilmesi, ancak söz konusu belgesiz giderlerin 194 Seri No.lu Gelir Vergisi Genel Tebliğinde yapılan açıklamalar çerçevesinde hesaplanacak götürü gider tutarını aşması halinde aşan kısmının, kanunen kabul edilmeyen gider olarak ticari kira ilave edilmesi gerekmektedir.” (B.07.1.GİB.4.16.16.01-GV-16-10-7)

İhracat, yurt dışında inşaat, onarma, montaj ve taşımacılık faaliyetlerinde bulunan mükelleflerin bu faaliyetlerinden döviz olarak elde ettikleri hâsılatın binde beşi kadar bir tutarın götürü olarak (belgesiz) gider yazılmasına izin veren uygulamaya örnek 2 yargı kararı aşağıdaki gibidir.

1- “Temyiz Eden: Büyük Mükellefler Vergi Dairesi Başkanlığı

İstemin Özeti: 2008 yılına ilişkin işlemlerin incelenmesi sonucu ihracata ait yurt dışında yaptığı ancak belgelendiremediği giderlerin ihracat hasılatının binde beşi oranına isabet eden kısmını götürü gider olarak beyannamede indirim konusu yapan davacının esasen yurt dışında belgelendiremediği herhangi bir gideri olmadığı ileri sürülerek adına ikmalen salınan kurumlar vergisi ile tekerrür hükümleri uygulanarak kesilen vergi ziyaı cezasının kaldırılması istemiyle dava açılmıştır. İstanbul 9. Vergi Mahkemesinin 15.06.2012 günlü ve E:2011/2530, K:2012/1808 sayılı kararıyla; 193 sayılı Gelir Vergisi Kanunu'nun 40’ıncı maddesinin 1’inci fıkrası uyarınca, ticari kazancın elde edilmesi ve idame ettirilmesi için yapılan ve belgelendirilmesi gereken genel giderlere ilaveten, yurt dışındaki işlerle ilgili giderlere karşılık olmak üzere hasılatın binde beşini aşmamak şartıyla götürü giderin kazançtan indirilebileceğinin herhangi bir ispat şartına bağlı olmadığı, götürü gider indirimi için belgesi temin edilemeyen bir harcamanın olduğunun ve bu harcamanın muhasebe kayıtlarına intikal ettirildiğinin ispatına gerek bulunmamakta olup, yurtdışı hasılatının binde beşini geçmediği halde, yasal defterlere kaydedilmeyen yurtdışı giderlerinin fiilen yapıldığının ispatlanamadığı iddiasıyla götürü gider uygulamasına tabi tutulmaması gerektiğinden bahisle davacı adına ikmalen salınan vergi ve kesilen cezada hukuka uyarlık görülmediği gerekçesiyle kaldırılmasına karar verilmiştir.

Kararın, hukuka aykırı olduğu ileri sürülerek bozulması istenilmektedir.

Hüküm veren Danıştay Dördüncü Dairesince gereği görüşüldü: Temyiz dilekçesinde ileri sürülen iddialar, bozulması istenilen kararın dayandığı gerekçeler karşısında, yerinde ve kararın bozulmasını sağlayacak durumda görülmemiştir. Bu nedenle, temyiz isteminin reddine ve kararın onanmasına, 08.02.2016 gününde oyçokluğuyla karar verildi.” (D.4. 08.02.2016 ve E:2012/8339, K:2016/337)

2-“Temyiz Eden: Dış Ticaret Vergi Dairesi Başkanlığı İSTANBUL

İstemin Özeti: 2002 yılına ait kurumlar vergisi beyannamesi ile buna bağlı muhtasar beyannamesini ihtirazi kayıtla veren davacı, ihracat hasılatının binde beşi oranındaki tutarın götürü gider olarak indirim konusu yapılması gerektiğini ileri sürerek fazladan tahakkuk eden gelir (stopaj) vergisinin kaldırılması ve ödenen taksitlerin iadesi istemiyle dava açmıştır. İstanbul 1. Vergi Mahkemesi, 15.4.2004 günlü veE:2003/942, K:2004/1026 sayılı kararıyla; 193 sayılı Gelir Vergisi Kanununun 40’ıncı maddesinde, safi kazancın tespitinde indirilecek giderlerin sayıldığı, maddenin birinci bendinde, ihracat, yurt dışında inşaat, onarma, montaj ve taşımacılık faaliyetlerinde bulunan mükelleflerin bu bentte yazılı giderlere ilaveten, bu faaliyetlerden döviz olarak elde ettikleri hasılatın binde beşini aşmamak şartıyla yurt dışındaki bu işlerle ilgili giderlerine karşılık olmak üzere götürü olarak hesapladıkları giderleri de indirebileceklerinin belirtildiği, 194 seri no'lu Gelir Vergisi Genel Tebliğinin 5 inci bölümünde, götürü gider uygulamasının, mükelleflerin yurt dışındaki işleri ile ilgili olarak yapmış oldukları giderlerden belgesi temin edilemeyenlerin anılan faaliyetlerden sağlanan hasılatın belli bir oranını aşmamak şartıyla ticari kazançtan indirilmesini öngören bir müessese olduğu, dolayısıyla götürü gider hesaplanabilmesi için harcamanın yapılmış ve işletmenin mal varlığında bir azalma meydana gelmiş olması gerekeceği, işletmenin faaliyetleri sonucu doğan tüm giderlerin, vergi yasalarınca ticari kazançtan indirilmesi kabul edilmiş olsun veya olmasın doğrudan ilgili oldukları gider hesaplarında muhasebeleştirilmesi gerektiği, belgesi temin edilemeyen giderlerin götürü gider tutarını aşan kısmının kanunen kabul edilmeyen gider olarak kara ilave edileceğinin ifade edildiği, 193 sayılı Kanunda belirtilen koşullarda hasılatın binde beşini aşmamak şartıyla götürü giderin kazançtan indirilebileceği herhangi bir ispat şartına bağlı kalmaksızın kabul edildiğinden tebliğde belirtildiği şekilde götürü gider indirimi için belgesi temin edilmeyen bir harcamanın olduğunun ve bu harcamanın muhasebe kayıtlarına intikal ettirildiğinin ispatına gerek bulunmadığından ihtirazi kayıtla verilen beyanname üzerine tahakkuk eden gelir (stopaj) vergisinde isabet görülmediği gerekçesiyle gelir (stopaj) vergisinin kaldırılmasına, ödenen kısımın iadesine karar vermiştir. Davalı idare, Kanunda yer alan götürü giderin gerçek bir gider olması gerektiğini bu nedenle yapılan işlemlerin yasal olduğunu ileri sürerek kararın bozulmasını istemektedir.

Hüküm veren Danıştay Dördüncü Dairesince gereği görüşüldü:

Temyiz dilekçesinde ileri sürülen iddialar, bozulması istenilen kararın dayandığı gerekçeler karşısında, yerinde ve kararın bozulmasını sağlayacak durumda görülmemiştir. Bu nedenle, temyiz isteminin reddine 31.3.2005 gününde oybirliğiyle karar verildi.” (D.4. 31.03.2005 ve E:2004/1293, K:2005/529)

KAYNAKLAR

193 Sayılı Gelir Vergisi Kanunu

5520 Sayılı Kurumlar Vergisi Kanunu

213 Sayılı Vergi Usul Kanunu

194 Seri Nolu Gelir Vergisi Genel Tebliği

B.07.1.GİB.4.45.15.01-GVK-40-2-11 Sayılı 13.05.2010 Tarihli Özelge

B.07.1.GİB.4.34.17.01-KDV.14-2378 Sayılı 28/12/2011 Tarihli Özelge

B.07.1.GİB.4.16.16.01-GV-16-10-7 Sayılı 06/04/2010 Tarihli Özelge

Danıştay 4. Dairesinin 08.02.2016 gün ve E:2012/8339, K:2016/337 Sayılı Kararı

Danıştay 4. Dairesinin 31.03.2005 gün ve E:2004/1293, K:2005/529 Sayılı Kararı

*Gürsoy, Yaser. Dış ticaret işlemleri muhasebesi. Ekin kitabevi, 2012

İşbu yukarıda yer alan metnin (makale, görüş, sirküler, bülten, yorum vb. hangi ad ile tanımlandığının bir önemi olmaksızın) yasal olarak herhangi bir bağlayıcılığı bulunmayıp, bilgi verme amacıyla hazırlanmıştır. İşbu metnin tek yasal dayanak olarak kullanılması sonucu elde edilen bilgiler doğrultusunda alınan kararlar ve yapılan işlemler nedeniyle doğmuş / doğabilecek zararlardan yazar / yazarların hukuki bir sorumluluğu bulunmamaktadır.