Geçici Vergide Yanılma Payı Nasıl Hesaplanır?

Geçici vergi matrahı aşağıda ifade edilen durumlardan dolayı beyan edilmesi gereken matrah ile beyan edilen matrahın farklı olmasına neden olabilmektedir.

1-Nakdi ve ayni bağışların muhasebe uygulamalarında yanlış değerlendirilmesi,

2-Vergi Usul Kanunu hükümlerine göre yapılması gereken değerlemelerdeki hatalar,

3-Geçmiş yıl zarar mahsuplarının fazla yazılması,

4-İlgili kıst dönem faiz gelirlerinin unutulması,

5-Dönem amortisman kayıtlarının fazla hesaplanması,

6-Matematiksel ve mükerrer kayıt hataları,

7-Muhasebe hileleri.

193 Sayılı Gelir Vergisi Kanunu’nun mükerrer 120’nci maddesinde düzenlenen “geçici vergi” hükümlerinin ilgili bölümü; “… yapılan incelemeler sonucunda, geçmiş dönemlere ait geçici verginin %10’u aşan tutarda eksik beyan edildiğinin tespiti halinde, eksik beyan edilen bu kısım için re'sen veya ikmalen geçici vergi tarh edilir. Mahsup süresi geçtikten sonra, kesinleşen geçici vergiler terkin edilir, ancak gecikme faizi ve ceza tahsil edilir.” şeklindedir.

25 Nolu Gelir Vergisi Sirkülerinin;

217 seri numaralı Gelir Vergisi Genel Tebliğinin “4.11 Re’sen veya İkmalen Tarhiyat ve Ceza Uygulaması” bölümünde ise, “Geçici verginin %10’u aşan tutarda eksik beyan edildiğinin tespit edilmesi halinde, %10’u aşan kısım re’sen veya ikmalen tarhiyata konu olacaktır. Bu durumda, tarh edilecek ek vergi için vergi ziyaı cezası ve gecikme faizi uygulanacaktır…” denilmektedir.

Bu çerçevede, yapılan incelemeler sonucunda geçmiş dönemlere ait geçici verginin %10’u aşan tutarda eksik beyan edildiğinin tespiti halinde, %10 yanılma payının beyan edilmesi gereken geçici vergi matrahı üzerinden hesaplanması gerekmektedir.

Gelir Vergisi Kanunu’nun mükerrer 120’nci maddesinin sözü edilen dördüncü fıkrası ile mükelleflerin hesap hataları sonucu yanılma halini düzenlemiş olup, geçici vergi beyannamelerinde matrah beyan etmeyen mükellefler için beyan edilmesi gereken vergi matrahının %10’u kadar bir yanılma payı söz konusu olacak, geçici vergi beyannamesi vermeyen mükellefler için ise yanılma payı uygulanmayacaktır.”

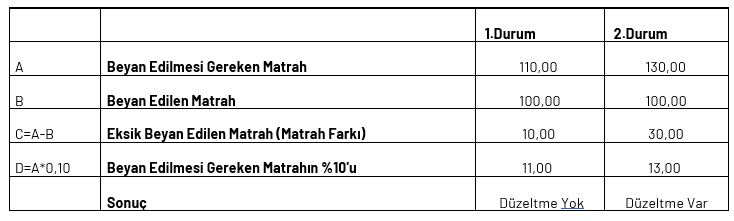

Örnek 1: Mükellef A’nın beyan ettiği matrahlar ile beyan etmesi gereken matrahları 2 farklı durumda aşağıdaki gibi incelemeye çalışalım.

1.durumda mükellef A, ilgili geçici vergi döneminde 100 TL beyan ederken beyan etmesi gereken matrah 110 TL,

2.durumda ise mükellef A, ilgili geçici vergi döneminde 100 TL beyan ederken beyan etmesi gereken matrah 130 TL olsun.

Karşılaştırma ölçütü;

Matrah farkı > (Beyan edilmesi gereken matrah * %10) ise düzeltme yapılmalı,

Matrah farkı < (Beyan edilmesi gereken matrah * %10) ise düzeltme yapılmayabilir.

1.durumda matrah farkı (110 - 100) 10 TL’dir. 25 Nolu Gelir Vergisi Sirkülerinin “%10 yanılma payının beyan edilmesi gereken geçici vergi matrahı üzerinden hesaplanması gerekmektedir.” hükmünden hareketle beyan edilmesi gereken matrahın (110) %10’u (110 * 0,10) 11 TL’dir. Eksik beyan edilen 10 TL, beyan edilmesi gereken matrahın (110) %10’luk yanılma payı olan (11 TL) den küçük olduğu için düzeltme yapılmayabilir.

2.durumda ise matrah farkı (130 - 100) 30 TL’dir. Beyan edilmesi gereken matrahın (130) %10’u (130 * 0,10) 13 TL’dir. Eksik beyan edilen 30 TL, beyan edilmesi gereken matrahın (130) %10’luk yanılma payı olan (13 TL) den fazla olduğu için düzeltme yapılmalıdır.

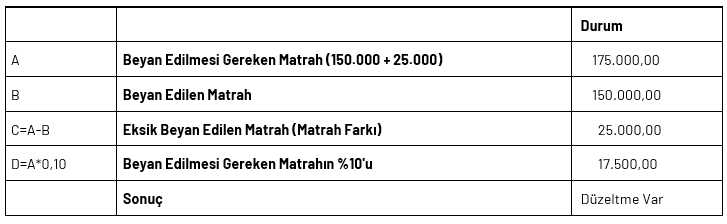

Örnek 2: Mükellef A, 2021/1.geçici vergi döneminde beyan ettiği vergi matrahı 150.000,00 TL ve ilgili dönemde beyan dışı unuttuğu 25.000,00 TL’lik satış unsuru olduğunu varsayalım.

Mükellef A, ilgili dönemde beyan etmesi gereken matrahın %10’luk yanılma payı olan 17.500 TL, eksik beyan edilen 25.000,00 TL’lik matrahtan küçük olduğu için geçici vergi matrahında düzeltme yapılmalıdır.

KAYNAKLAR

193 Sayılı Gelir Vergisi Kanunu

25 Seri Nolu Gelir Vergisi Sirküleri

İşbu yukarıda yer alan metnin (makale, görüş, sirküler, bülten, yorum vb. hangi ad ile tanımlandığının bir önemi olmaksızın) yasal olarak herhangi bir bağlayıcılığı bulunmayıp, bilgi verme amacıyla hazırlanmıştır. İşbu metnin tek yasal dayanak olarak kullanılması sonucu elde edilen bilgiler doğrultusunda alınan kararlar ve yapılan işlemler nedeniyle doğmuş / doğabilecek zararlardan yazar / yazarların hukuki bir sorumluluğu bulunmamaktadır.